税务筹划

简介:纳税人在不违反法律、政策规定的前提下,通过对经营、投资、理财活动的参排和筹划,尽可能减轻税收负担,以获得“节税”( tax savings)利益的行为很早就存在。税务筹划在西方国家的研究与实践起步较早,在20世纪30年代就引起社会的关注,并得到法律的认可。1935年英国上议院议员汤姆林对税务筹划提出:“任何一个人都有权安...

Business

税务筹划

纳税人在不违反法律、政策规定的前提下,通过对经营、投资、理财活动的参排和筹划,尽可能减轻税收负担,以获得“节税”( tax savings)利益的行为很早就存在。税务筹划在西方国家的研究与实践起步较早,在20世纪30年代就引起社会的关注,并得到法律的认可。1935年英国上议院议员汤姆林对税务筹划提出:“任何一个人都有权安排自己的事业,依据法律这样做可以少缴税。为了保证从这些安排中谋到利益……不能强迫他多缴税”。他的观念赢得了法律界的认同,英国、澳大利亚、美国在以后的税收判例中经常援引这一原则精神。近30年来,税务筹划在许多国家都得以迅速发展,日益成为纳税人理财或经营管理决策中必不可少的一个重要部分。许多企业、公司都聘请专门的税务筹划高级人才或委托中介机构为其经济活动出谋划策。在我国,税务筹划自20世纪90年代初引入以后,其功能和作用不断被人们所认识、所接受、所重视,已经成为有关中介机构一项特别有前景的业务。

税务筹划是纳税人的一项基本权利,纳税人在法律允许或不违反税法的前提下,所取得的收益应属合法收益。

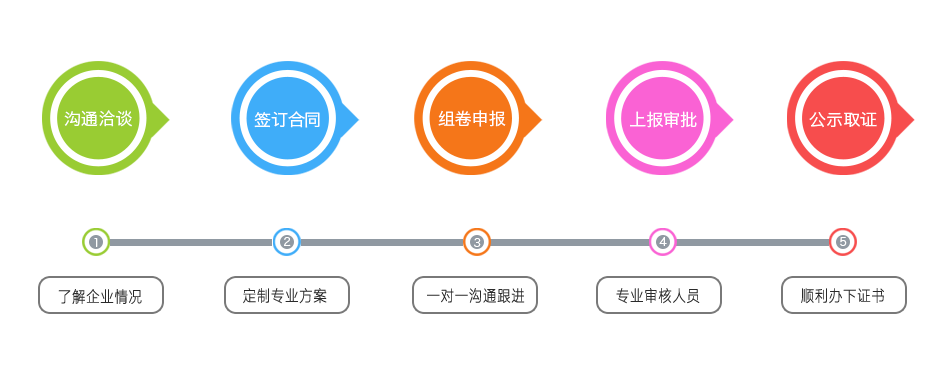

Operation Flow

办理流程

CYCLE

代办时间

Processing Materials

办理材料

1、个人税务筹划:高新纳税筹划、大额佣金筹划、项目奖金筹划、年终奖筹划、股份分红筹划、知识产权报酬筹划、财产租赁收入筹划、网红收入筹划、其他大额收入筹划

2、企业税收筹划:税筹洼地选择、经营研发费用筹划、重大涉税项目筹划、纳税主体选择筹划、营收分配筹划、税筹优惠政策筹划、股权转让税收筹划、其他筹划

Upgrade

知识分享

个人所得税税收筹划:

某公司高管

邹女士为某美妆品牌公司总经理, 年收入为400万元,不考虑其他扣除额计算邹女士应缴纳的个税。

筹划前:

年缴纳个人所得税:13.5*12=162万元

税后收入:400-162=238万元

筹划后:

年缴纳个人所得税:

400*10%*35%-1.475=12.5万元

税后收入:400-12.5=387.5万元

企业所得税税收筹划:

某服务行业有限公司

某服务行业有限公司为客户提供项目服务, 2019年收入为3亿元,费用成本1亿元,利润为2亿元。

筹划前:

缴纳企业所得税:

2亿*25%=5000万元

缴纳股东分红个税:(2亿-5000万)*20%=3000万元

实际利润:2亿-8000万元=1.2亿元

筹划后:

缴纳企业所得税:

0元

缴纳股东分红个税:2亿*3.15%=630万元

实际利润:2亿-630万=1.937亿元